硅基觉醒:通用AI重构认知边界的三重革命

人工智能技术正经历从量变到质变的跨越式发展。自通用大模型问世以来,AI技术已突破专用领域的局限,在文本处理、多模态交互等认知层面展现出接近人类的工作能力。这种技术突破带来的深远影响,正在重塑社会生产方式和人类生存形态。

资料来源:公开资料整理

今日(5月6日),科创板人工智能指数高开高走涨超1%,成分股多数上涨,有方科技涨超11%,芯海科技涨超10%,金山办公、天准科技涨超5%,安恒信息、虹软科技、萤石网络、云从科技-UW等股票跟涨。科创AIETF(588790)涨超1%,成交额已超2亿元,盘中交易溢价。拉长时间来看,科创AIETF今年以来累计涨幅超18%。

技术革新推动生产力跃迁构成首要影响维度。当前AI已突破辅助工具的定位,在信息检索、知识整合等传统脑力密集型领域展现出超越人效的生产力优势。这种效率革新不仅重构着社会生产资料的分配方式,更催生出新型职业生态:提示词优化工程师等新岗位应运而生,超级个体创业者利用AI工具实现"一人企业"运作,传统职业的知识壁垒在智能化浪潮中逐渐消融。值得关注的是,生产力变革正沿着"效率提升-成本优化-普惠应用"的路径演进,如同电力革命般重构社会基础服务形态。

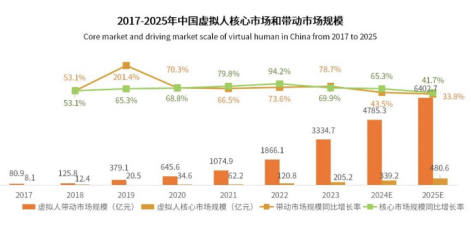

应用场景的多元化延伸展现第二重变革特征。数字人技术的成熟标志着AI应用进入立体化渗透阶段:在教育领域,虚拟教师可实现千人千面的个性化教学;医疗场景中,数字医生能同步处理海量病例数据;商业领域则见证京东18位品牌总裁数字分身同台直播的奇观。据《2024中国虚拟数字人产业发展白皮书》预测,到2025年我国“数字人”带动的产业市场规模和核心市场规模将分别超过6400亿元、480亿元,比2023年增长超过90%、130%。这种指数级扩张印证着技术应用正从单点突破转向生态构建。典型案例包括央视财经AI主播实现7×24小时新闻播报,科技出版社数字人开展精准医疗科普,彰显技术赋能正突破商业边界向公共服务领域渗透。

资料来源:《2024中国虚拟数字人产业发展白皮书》

技术演进路径呈现第三重发展特征。当开源模型逐步逼近头部产品性能,行业竞争焦点转向底层技术突破与成本控制。具身智能的崛起昭示着新方向——达闼科技RobotGPT实现环境交互式学习,若愚科技的九天机器人大脑攻克复杂任务规划,这些突破使自动驾驶、仿生机器人等前沿领域获得认知跃升。值得关注的是,多模态大模型与强化学习的融合,正在创造能理解物理世界的新型智能体,这种技术融合或将成为通向通用人工智能的关键路径。

机构指出,AI未来的产业逻辑趋势已明朗,如果择股把握不佳怎么办?可以借道ETF布局核心资产,相关产品:科创AIETF(588790)。该ETF紧密跟踪科创板人工智能指数,覆盖AI芯片、算法框架、智能终端等核心赛道:

(1)选取科创板中市值较大、业务涉及人工智能基础资源、技术及应用支持的30家企业,覆盖AI芯片(如寒武纪、澜起科技)、算法框架(如云从科技、虹软科技)、智能终端(如中科星图、奥普特)、数据服务(如格灵深瞳)等全产业链环节。前十大权重股合计占比70.57%,包括寒武纪(6.8%)、石头科技(5.2%)、金山办公(4.7%)等细分领域龙头,分散度较高。

(2)成分股平均研发投入占比超23.6%,显著高于A股全市场(约 5%);2025年Q1营收增速中位数61%,净利润增速中位数45%,远超沪深300的5%和3%。

(3)成分股平均市值约280亿元,60%的权重集中在100-500亿市值企业,与科创50(平均市值463亿元)形成差异化。

(4)当前PE(TTM)35倍,处于近三年20%分位。PB(LF)4.2倍,历史分位15%。

站在技术革命的临界点,人工智能发展已形成"基础突破-场景渗透-形态进化"的螺旋上升轨迹。当模型训练成本持续下探,智力服务将如同电力供应般成为社会基础设施。这场变革的本质,是认知革命与社会需求的双向奔赴——技术突破释放应用潜能,场景需求反哺技术进化,共同绘制着智能时代的演进图谱。未来竞争或将聚焦于技术普惠能力与伦理框架构建,这需要产学研各界在创新突破与社会责任间寻找平衡支点。

行业板块相关基金:

科创AIETF(588790)

科创100指数ETF(588030)

科创综指ETF博时(589900)

半导体产业ETF(159582)

以上产品风险等级均为:中高(此为管理人评级,具体销售以各代销机构评级为准)

风险提示:基金有风险,投资需谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56