机构悄然增配芯片,持仓创新高,什么信号?科创芯片50ETF(588750)标的指数Q1净利润高增超70%

日前,海外芯片出口政策又有新动向。根据第一财经,当地时间5月7日,美商务部发言人称,计划撤销并修改此前限制先进人工智能芯片出口的一项规则。

5月8日,A股震荡攀升,沪指录得三连升,芯片板块盘整。科创芯片50ETF(588750)全天水下震荡,收跌0.76%,弱势两连阴。

科创芯片50ETF(588750)成分股涨跌不一,源杰科技涨超5%,睿创微纳涨超3%,燕动微涨超2%,佰维存储、富创精密等涨超1%,海光信息、恒玄科技跌超3%,寒武纪跌超2%,澜起科技、翱捷科技等跟跌。

不过,公募基金今年一季度却悄然持续增配芯片板块。据长江证券统计,基于基金一季度持仓数据分析,芯片以11.11%的配置比例创历史新高,成为电子行业细分板块唯一增配的方向!

(来源:长江证券《电子行业2025Q1基金持仓分析:半导体创历史新高 自主可控趋势强劲》)。

DeepSeek等AI催化芯片需求、关税波动下自主可控需求,以及芯片景气上行,或是主要支撑逻辑:

DeepSeek 算力平权影响,AI催化芯片板块需求提振。

关税博弈影响下,自主创新逻辑强劲的芯片板块备受关注。

芯片产业产销数据强劲,板块正处景气上行周期,Q1 整个芯片板块净利润同比+15.1%,值得注意的是,科创芯片板块业绩更加亮眼,科创芯片50ETF(588750)标的指数2025年Q1净利润增速高达70%,成长性更强!

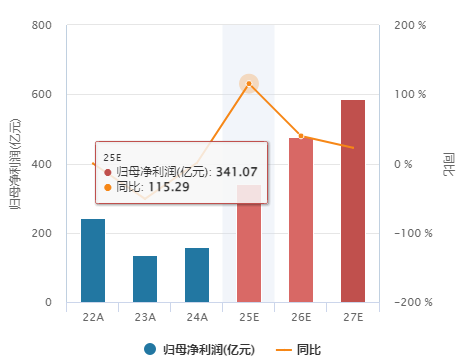

据分析师预测数据,科创芯片50ETF(588750)标的指数2025年归母净利润可达341.07亿元,预计同比增长115.29%!高景气或延续全年。

【科创芯片50ETF(588750)标的指数盈利能力】

数据来源:Wind,截至20250508

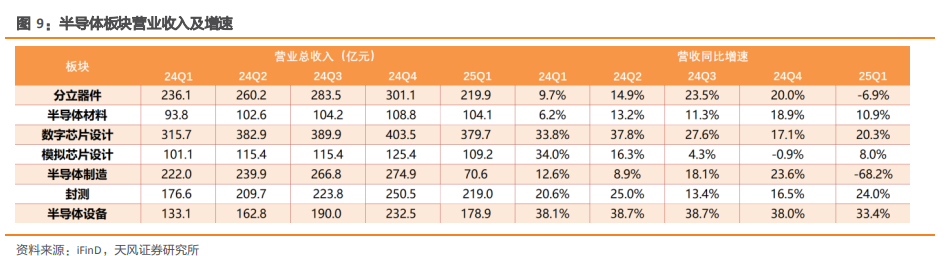

【芯片板块一季度业绩总结:盈利修复趋势明确,设备、封测强势增长】

2025Q1芯片板块盈利修复趋势明确,据天风证券统计,从业绩表现看,芯片板块一季度营收 1281 亿元(同比+0.2%),净利润 79 亿元(同比 +15.1%)。

细分板块中,设备(营收+33.4%)、封测(营收+24%)板块强势领跑;设计板块业绩分化,部分龙头受益端侧 AI 放量,而模拟芯片、存储模组受价格竞争拖累增速放缓,但二季度模拟周期复苏、国产替代共振,存储模组涨价预期乐观,业绩弹性有望释放;制造板块 25Q1 整体业绩持乐观预期。

(来源于天风证券20250505《一季报总结:Q1 业绩稳健增长,Q2 关注板块复苏涨价+AI 催化弹性》)

【芯片 2Q25 业绩展望:聚焦涨价、AI+催化、国产替代三大主线】

代工产能接近满载或带动涨价,2Q25 存储器合约价涨幅或将扩大。当前代工龙头企业产能接近满载,华虹半导体部分厂房产能利用率超 100%,中芯国际整体稼动率预期 85%-95%。头部晶圆厂稼动率满载后或于Q2提价。存储方面,日前,全球知名存储芯片厂商Sandisk(闪迪)从4月1日起对所有面向渠道和消费者客户的NAND Flash(闪存)产品涨价,涨幅将超过10%,国内产商存储芯片合约价涨幅或扩大。

端侧AI、推理AI催化提振芯片需求。SoC方面,DeepSeek模型本地化部署推动智能手机、AR 眼镜等高算力SoC需求激增,端侧 AI 硬件放量形成国产 SoC 厂商成长新动能。存储方面,AIPC 渗透率、智能手机 AI 功能升级也将拉动相应芯片需求。此外,Deepseek 入局 ASIC,打通 AI 算力+大模型自主可控,利好国产厂商。

芯片自主可控迎来契机,国产设备商对自主创新需求强烈。在全球贸易格局不确定犹存的背景下,芯片国产自立趋势持续强化,国产算力份额有望加速提升,而 AI 算力的核心卡点在于先进制程,晶圆厂作为核心战略资产地位空前强化。国内先进制程稀缺性显著增强,同时先进封装/存储重要性提升, 芯片设备、高端芯片设计公司值得关注。

据分析师预测数据,科创芯片50ETF(588750)标的指数2025年归母净利润可达341.07亿元,同比增长115.29%! 科创芯片板块延续高景气。

【科创芯片50ETF(588750)标的指数盈利能力】

数据来源:Wind,截至20250508

看好芯片核心科技,可关注科创芯片50ETF(588750),跟踪复制科创芯片指数,涨跌幅弹性高达20%,覆盖芯片产业链核心环节,高纯度、高锐度、高弹性!低门槛布局科创芯片核心环节,高效把握“新质生产力”大行情,抢反弹快人一步!场外投资者可关注联接基金(A:020628;C:020629),可7*24申赎。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56