又创新高!600亿神秘资金入市了?

今天各位心理路程应该是这样式的:

“哇!→诶?→……”

“不敢睁开眼,希望是我的幻觉~”

隔夜全球股市大涨,纳指涨超4%重返牛市,在港股昨日尾盘飙涨5%的情况下,中概指数同样暴拉5.4%,阿里涨近6%。

对昨日刚刚好掐着重磅利好的收盘A股而言,今日可谓是承受着万众期待。

然而今日这个结果只能说,我大A每一次都不按套路出牌。

A股领涨的板块也很出乎意料,光伏、银行,其中中信银行、光大银行等多股创历史新高。

市场究竟在搞什么?

1

光伏板块突发大涨

看似出其不意的背后,往往有迹可循。

截至上周五,中美股市都触及已经摸到4.2“对等关税”的水平:A股、港股都在刚好接近4月2日水平之前出现回落。

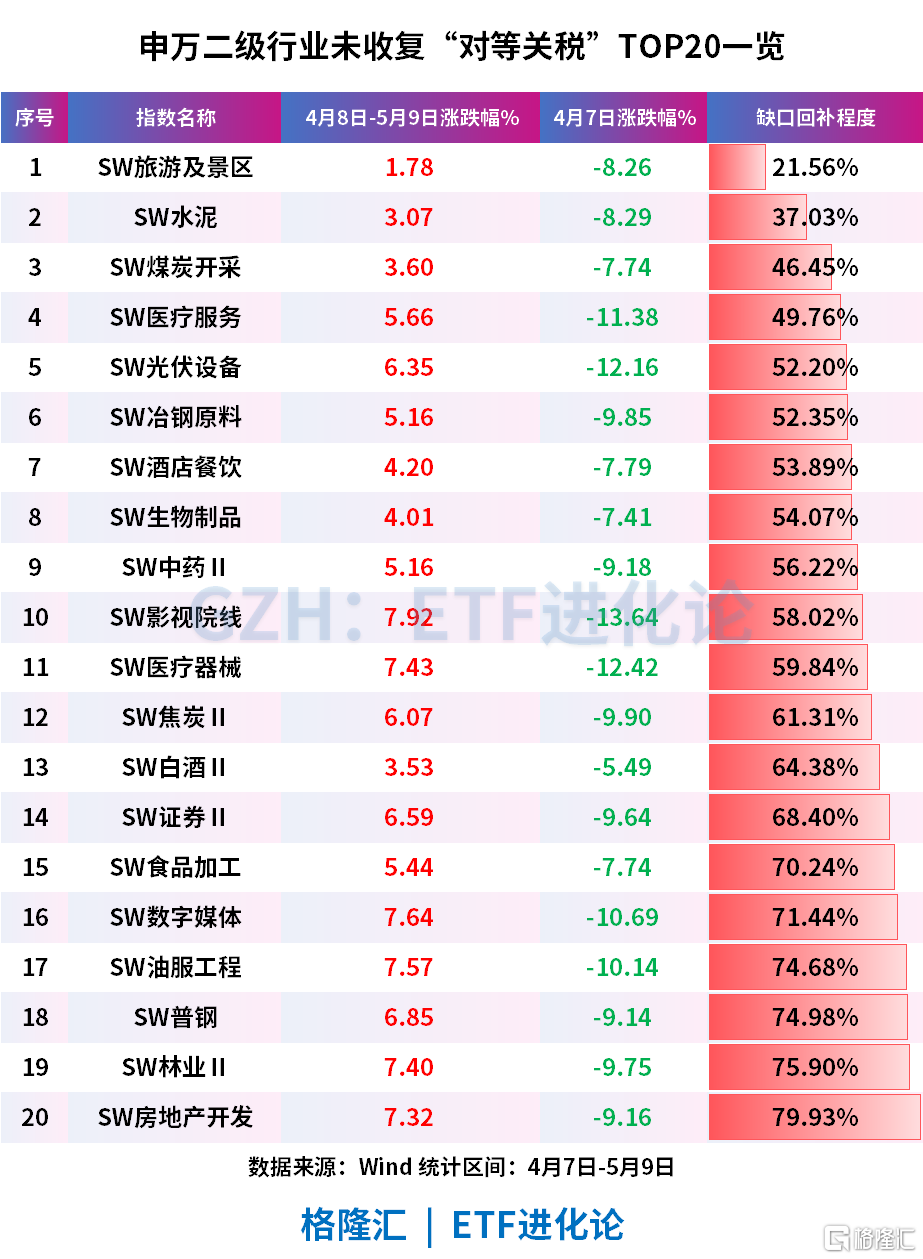

而申万二级行业中依然未收复“对等关税”失地的有:旅游、水泥、煤炭、医疗服务、光伏设备等,其中光伏设备行业截至5月9日的缺口修复程度刚过半。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

从ETF在4月7日-5月9日的区间涨跌幅业绩来看更明显,跌幅TOP20的ETF产品中,一半都是跟踪光伏产业指数的ETF。

周一在中美会谈取得实际上进展的情况下,显著受益于贸易缓和的光伏板块已经有所反应,组件龙头股阳光电源昨日涨超7%。

周一收盘后,贸易会谈细则大超市场预期,光伏板块今日直接开启暴力反弹的模式,硅料龙头股通威股份涨停。

看似是消息面光伏产业传来诸多利好小作文刺激板块上扬,如硅料环节“减产挺价”有进展,头部6家硅料企业基本达成共识等。

实际上,在市场待久了,你会发现消息不过是为结果服务的工具罢了。

关键就是跌多了要涨,涨多了要跌。在不同的位置,一样的消息会有不一样的解读视角。

2

600亿资金爆买银行股?

但要怎么理解银行板块连续两日的上涨?

要说“对等关税”的缺口修复程度,申万二级国有大型银行的修复程度可是达到了255%,怎么还涨个不停?

银行股午后进一步走高,重庆银行涨超4%创阶段新高,上海银行、浦发银行涨超3%,盘中创出历史新高。

这一方面或许与公募基金管理新规下,被公募系统性低配的金融,有可能在未来迎来较为确定的增量资金。

另一方面或许是巨头资金险资正在抓紧时间配置高股息资产。

5月9日,港交所披露的信息显示,平安人寿于5月6日增持招商银行347.55万股H股,持股比例由11.92%增至12%。平安资管于5月6日增持农业银行H股2100.80万股,持股比例由11.98%增至12.05%。

2025年以来,中国平安集团及其旗下的平安人寿、平安资管等公司持续增持工商银行、农业银行、邮储银行等银行H股。

中国保险行业协会信息显示,截至5月9日,今年以来险资已有13次举牌,其中6次为举牌银行股。

截至一季度末,险资持有银行股278.21亿股,持股市值2657.8亿元,分别占险资总持股数量、持股市值的45.7%和45.7%,银行股已经连续五年蝉联险资第一大持仓行业。

险资为何盯着银行股不放?

一方面是政策鼓励险资加大权益资产配置力度。

自2023年以来,监管部门一直在推动以保险资金为代表的中长期资金入市,以支持稳定资本市场。

2024年3月,中国人寿与新华保险共同设立总规模500亿元的鸿鹄基金,此为第一批保险资金长期股票投资试点。

2025年1月,金融监管总局批复开展第二批长期股票投资试点。太保寿险、泰康人寿、阳光人寿、人保寿险、中国人寿、太平人寿、新华人寿、平安人寿8家保险公司获批开展试点,总金额1620亿元。

2025年5月7日,金融监管总局宣布近期拟再批复600亿元,险资长期投资试点范围将扩大至2220亿元,为市场引入更多增量资金。

同时,金融监管总局还调整优化监管规则,将保险公司股票投资风险因子进一步调降10%,进一步鼓励保险公司加大入市力度。

从一季度财报数据来看,险资的确加大了权益资产的配置力度。

平安、国寿、太保、人保、新华合计的其他权益工具投资规模总额达到9819.7亿元,相比去年年末增加了1652亿元,恰好就是第二批长期股票投资试点的规模(1620亿)。

在保险公司的资产负债表中,“其他权益工具投资” 的会计科目,用于核算企业指定为以公允价值计量且其变动计入其他综合收益的非交易性权益工具投资。

这就是市场常说的在新会计准则下,高股息标的更适用于FVOCI类计量方式,因为具有公允价值波动不计入当期损益、股息能够计入利润表的优势。

对险资而言,银行股成为险资在权益市场的 “压舱石” 的核心逻辑在于其高股息、低波动、政策支持的三重属性。

因此近期银行股的频频异动也有可能是近期扩容的“600亿”资金开始入市了。

从ETF的角度来看,从5月12日与5月1日至今的资金净流入情况对比来看,可以看出昨日资金大手笔买入银行ETF。

华宝银行ETF、银行ETF天弘单日净流入2.73亿元和1.13亿元。

3

低利率时代,资产配置新变化

A股三大指数今日涨跌不一,截至收盘,沪指涨0.17%,深成指跌0.13%,创业板指跌0.12%,全市场超3200只个股下跌,成交额13260亿元,较上日缩量149亿元。

如果非要解释为什么是这个结果,也不是不行。

无非就是特朗普又泼了盘冷水、90天后还要重新谈判,昨日港股飙涨背后是南向资金卖出180亿港元……

但我们必要要明确是一个事实,与美股的百年发展历史相比,A股确确实实是个年轻的市场,交易散户化导致市场波动大、中长期资金占比少都是摆在眼前的事实,有些事就是急不来的。

笔者依旧坚信,前所未有的低利率时代以及人口新周期下,配置优质的权益资产一定是不可或缺的一环。

有些变化已经在慢慢发生了。

2025年一季度,资金转向配置“固收+”产品的趋势明显。Wind数据,截至2025年一季度末,全市场“固收+”产品规模达到1.55万亿元,单季度增加达1531.45亿元。

中金固收团队认为其中的原因之一就是,2024年“924”所开启的权益行情,激发了投资者对于权益资产投资偏好。

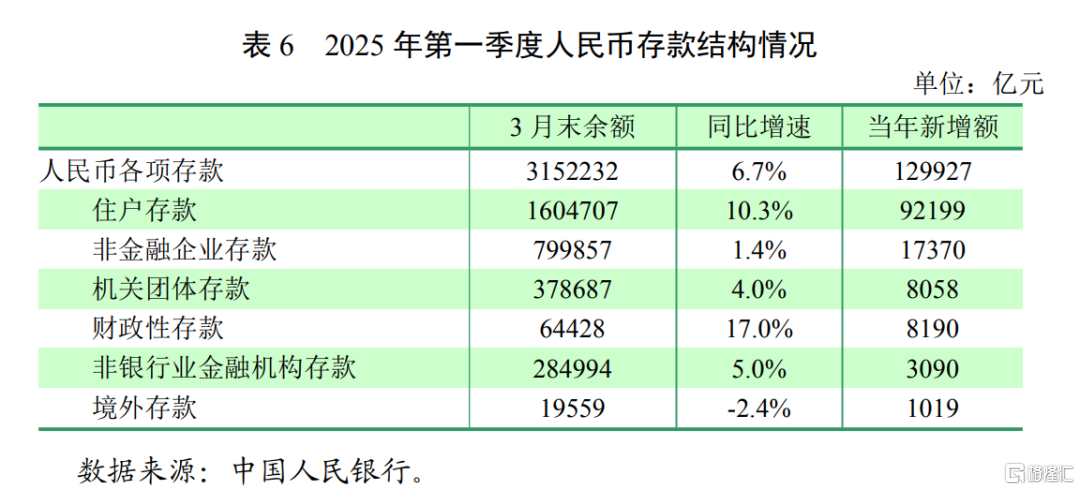

当然,居民一季度存款现象仍在持续。中国人民银行数据显示,截至3月末,住户存款同比增长10%至160.47万亿元。

目前情况却是,银行存款极致倒挂再现!

新疆库尔勒富民村镇银行宣布自5月12日起调整部分人民币个人存款挂牌利率。调整过后,其1年期存款利率(2%)已经高于5年期利率(1.95%)。

这意味着,在年初招商银行出现“存5年不如存1年”现象后,利率极致倒挂现象再度出现,且首度发生在中小银行身上。

中信证券最新研报表示,今年二三季度,很可能会启动新一轮存款降息。利率一降,存款利息少了,国债收益率也可能往下走,市场上的“稳妥投资”回报率可能都会受影响。

这可能意味着,整个金融市场的资产配置节奏又要发生变化了。

手握巨额现金的巴菲特都在强调,他并不喜欢持有现金,希望将大部分资金都投入到股票。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51