标普500ETF本周涨3.6%,A500ETF基金(512050)强势“吸金”3.84亿,居同类第一名

本周A股主要股指整体上涨,周三权重股带动沪指突破3400点后,中小市值个股并没有相应跟上,周四中证1000指数、中证2000指数出现持续盘整回调走势,今日创业板指、科创50指数小幅下挫。

整体来看,价格风格含量较高的价值本周表现更佳,上证50、中证A50、沪深300本周涨幅超1%。前期回调幅度更大的创业板指、创业板50本周分别涨1.38%、2%。科技含量较高的科创50、科创100本周均跌逾1%,兼顾价值与成长的A500指数本周上涨0.81%。

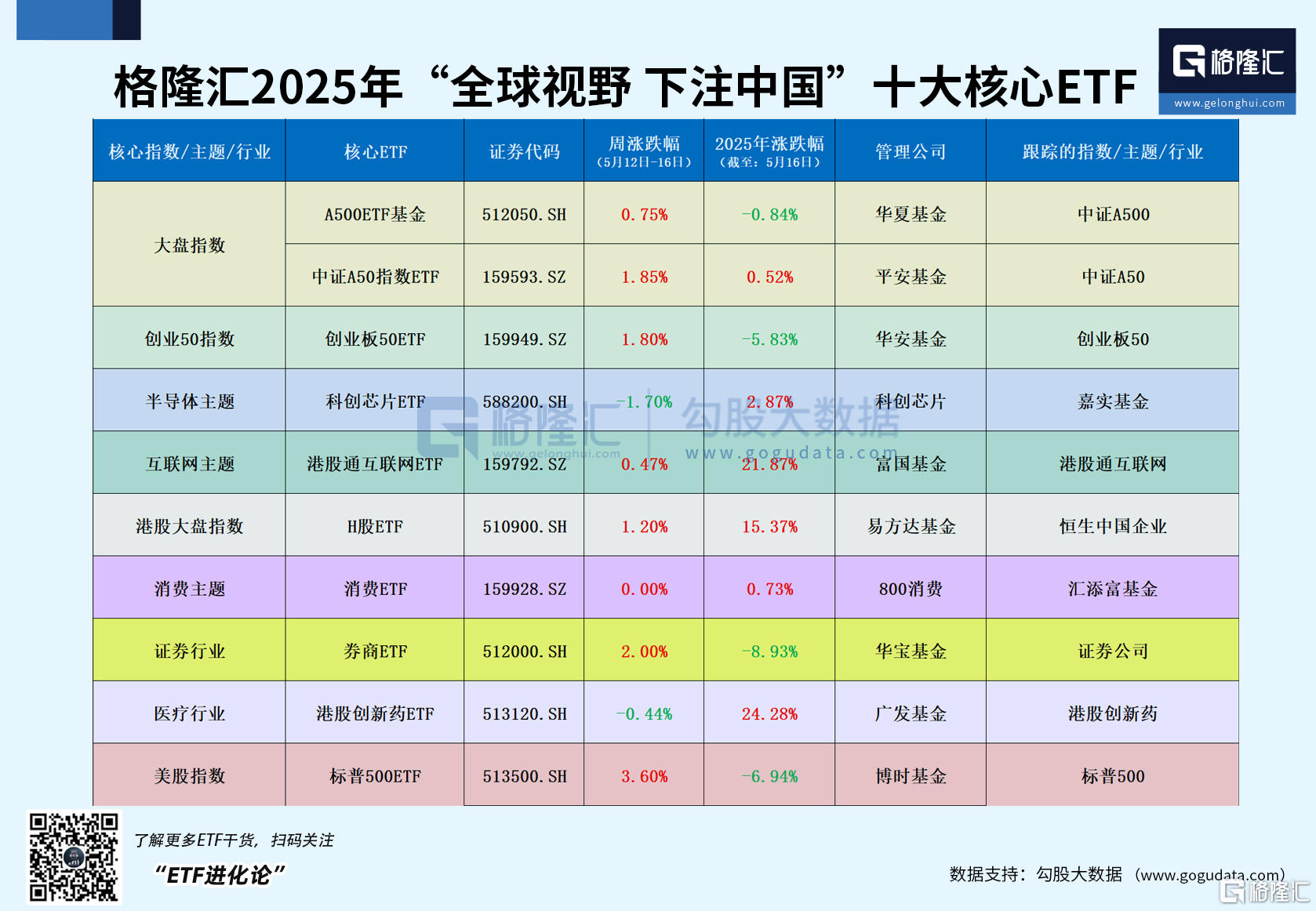

格隆汇2025年“全球视野,下注中国”十大核心ETF最新周度表现出炉,本周上涨0.95%。

受中美经贸会谈超预期利好的刺激下,美股大反弹,标普500ETF本周上涨3.6%,领涨组合,年内跌幅缩小至6.94%。牛市第一旗手券商ETF本周大爆发,周度涨幅2%。A500ETF基金(512050)本周上涨0.75%,4月8日至今累计涨超10%。

01、A500ETF基金(512050)本周“吸金”3.84亿元

A500ETF基金(512050)本周上涨0.75%,4月8日至今累计涨超10%。

Wind数据显示,本周前四天,A500ETF基金(512050)合计净流入3.84亿元,居同类标的第一名。

资金的重新净流入是发生在A500指数相关基金首次出现大额赎回事件之后。 5月6日,有中证A500指数增强基金发生大额赎回。

在A500ETF相关基金密集持续扩容态势下,公募人士表示,在布局数量增加之下,中证A500规模分化是必然的。

截至目前,已有10只中证A500指数基金规模不足2亿元,但同时有10只A500指数基金规模维持在100亿元以上,而A500ETF基金(512050)最新规模为171.75亿元,上市以来的日均成交额为37.24亿元,同样稳居同类指数第一。

A500指数从各行业选取市值较大、流动性较好的500只证券作为指数样本,选股过程中考虑市值规模、行业代表性、与样本空间行业权重分布一致性等因素。行业兼顾传统与新兴产业,前十大成分股集中度仅20%,半导体、创新药等细分赛道龙头业绩爆发期贡献显著超额收益,整体兼具均衡性与潜力。

2025年,货币政策、财政加码支持经济渐进复苏,DeepSeek推动AI+产业升级,A500保持龙头优先、行业均衡,兼具成长与防御属性。

华福证券认为,A500指数长期、中短期收益表现优于沪深300、上证50指数,收益优势显著,具备长期投资价值。从今年投资价值来看,A500前十大权重股2025年一致预期ROE超15%,2023年股息率平均达3.87%,高于市场均值。

02、标普500ETF本周领涨,周涨幅为3.6%

标普500ETF本周领涨,周涨幅为3.6%,年内跌幅缩小至6.94%。

上周中美高层会谈带来超预期利好,双方宣布大幅下调关税,美国对华商品总体关税由145%降至30%,中国对美关税则由125%降至10%,其中约24%为90天暂缓措施。这一突破性消息大幅缓解市场对全球贸易摩擦和通胀的担忧,刺激美国三大指数全线强劲反弹,在消息公布后三个交易日,道指升1.9%,标指升4.1%,纳指更升6.6%。

多家大行调低对美国经济进入衰退的机会率,资金流向亦出现明显转变,沽空部位大幅回补,美股呈现全面上攻格局。

根据Factset数据,截至本周初,标普500指数中已有90%公司公布第一季业绩,当中有78%公司每股盈利(EPS)高于市场预期,高于过去五年(77%)及十年(75%)平均水平。整体盈余超出预期约8.5%,虽分析师下调第二季EPS预测,但整体标普500指数企业的盈利仍然稳健。

致富证券认为,标普500指数突破关键5800点的阻力位,波动率指标VIX回落至20以下,显示恐慌情绪显著降温,大市暂时由多头主导,短期内企业回购将继续支撑市场情绪,指数有望挑战6000点心里关口。投资者可以考虑增持「Magnificent 7」等科技股。

03、牛市第一旗手券商ETF本周涨2%

牛市第一旗手券商ETF本周大爆发,周度涨幅2%。

本周三金融板块突然大爆发,证券板块多股冲击涨停,券商ETF一度飙涨5%。

消息面上,中美经贸会谈取得超预期利好带动全球风险偏好显著提升,且瑞银、摩根士丹利、澳新银行、法国外贸银行等在内的国际投行宣布上调对中国的经济增长预测。同时,还有多家投行上调对中国股市的展望,野村将中国股票评级上调至“战术性增持”,花旗银行将恒生指数年底目标上调2%。

此外,资本市场政策工具合并,券商板块行情可期。互换便利和股票回购增持再贷款两项工具贷款总额度8000亿元将合并使用,互换便利由首批20家扩大到40家,回购增持再贷款期限由1年延长到3年,自有资金使用比例由30%下降到10%。

山西证券认为,此次打通额度,进一步提升政策工具的便利性和灵活性,满足更多市场主体需求。同时对机构范围和抵押品范围进行了拓宽,将进一步提升政策使用效能。同时,人民银行下调存款准备金率0.5个百分点,下调政策利率和结构性货币政策工具力量,进一步释放流动性。随着资本市场流动性的改善,以及各项宏观政策托底经济,资本市场风险偏好有望回升,证券公司首先受益,各项业务有望全面改善,建议关注证券板块投资机遇。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61