Adobe 200亿没买成的Figma要上市了

Figma于7月1日向SEC提交了初步的S-1文件,准备IPO。有外国分析师认为,这可能是长期以来最令人感兴趣的上市公司之一。如果投资者的热情如目前预期的那样高涨,可能需要一些时间才能以合理的估值交易。特别是Figma正在将其许多工具增加人工智能功能,可能很快被市场视为另一支人工智能股票。

作者:WideAlpha

Figma公司概况

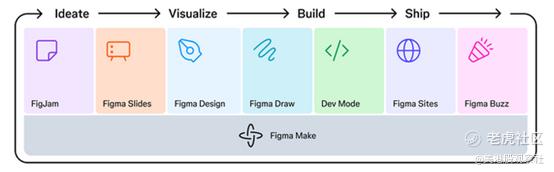

Figma拥有图形设计工具(例如Figma Design和Figma Draw),但最著名的是帮助企业设计用户界面(UX/UI)。公司描述其“目标是帮助团队将想法转化为软件”。

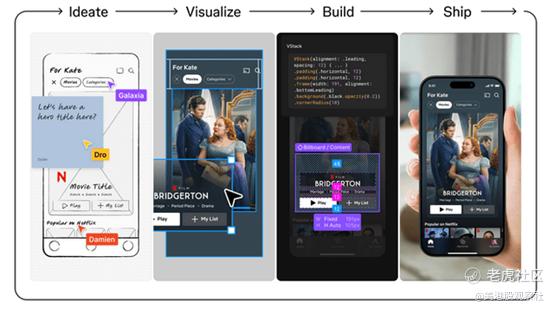

尽管如此,公司已经发展并超越了仅仅是用户界面设计工具。现在它涉及设计周期的大部分,从构思到产品发货,甚至营销。实际上,公司声称约三分之二的用户是非设计师。

公司由Dylan Field和Evan Wallace于2012年在布朗大学学习计算机科学时创立。在致潜在股东的信中,他们解释说他们的创始愿景是“消除想象与现实之间的差距”。他们在推进这一愿景方面做了令人印象深刻的工作,如果他们能恰当地将人工智能集成到工具中,这一愿景可能会得到进一步加速。这可能很棘手,因为理想情况下,他们希望保持设计师和开发者的主导地位,同时大幅提升他们的能力。

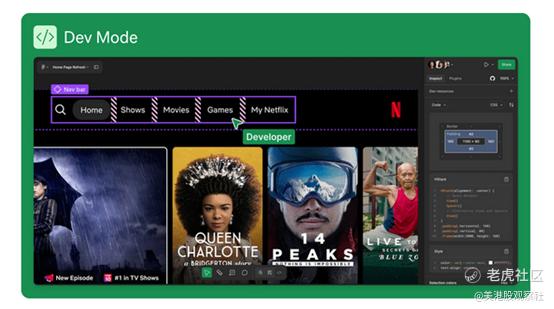

事实上,他们最具吸引力的增长机会之一在于快速开发网站原型,几乎不需要编码经验。为了抓住这一机会,公司推出了诸如开发模式(Dev Mode)等产品。这是Figma中的一个专用协作空间,帮助团队将设计概念转化为编码产品,以及Figma Sites,提供使设计几乎为网络生产做好准备的功能。

与Adobe合并失败

Figma的快速流行可能引起Adobe的警觉,并被视为对其Photoshop、Illustrator和After Effects等创意工具的潜在威胁。一个担忧是像Figma和Canva这样的新工具在年轻用户中越来越受欢迎。

这导致2022年9月提出了一项价值200亿美元的收购要约。高昂的报价可能反映了Adobe对竞争格局可能迅速对其不利转变的担忧。然而,监管机构将这种新兴竞争视为对消费者有利。监管障碍最终导致两家公司决定终止合并计划,Adobe不得不支付10亿美元的终止费。

人工智能集成

Figma首次公开募股可能引起兴奋的一个原因是其增加使用人工智能自动化设计和编码任务。在致潜在股东的信中,联合创始人Dylan Field表示,他认为人工智能“处于MS-DOS时代”,随着时间的推移,新的设计模式将出现,从而实现更深入和更具体的用例。

尽管如此,Figma并不是唯一利用人工智能使设计更简单或更强大的公司。Adobe也发布了多项人工智能功能,但这并未阻止其股票自2023年底以来显著落后于市场。

存在这样的风险:虽然人工智能可以使Figma和Adobe等公司提供的某些工具更有用,但它也可能取代它们。随着人工智能原生初创公司在图形设计能力方面的提升,它们可能会减少对设计师和专用软件的需求。Figma和Adobe不仅彼此竞争,而且越来越多地与OpenAI和Anthropic等公司竞争。

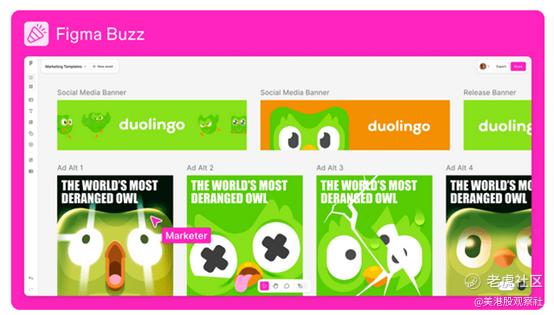

Figma还警告说,人工智能支出可能“在未来几年对我们效率造成拖累”,因为公司计划维持 heightened研发投入以增加和改进人工智能功能。值得肯定的是,公司似乎对其如何利用人工智能迅速将想法转化为功能原型(或在某些情况下转化为营销创意)有明确的愿景。例如,Figma Buzz旨在简化品牌设计师和营销人员之间的协作,具有从电子表格中的数据生成数百个资产的人工智能功能。

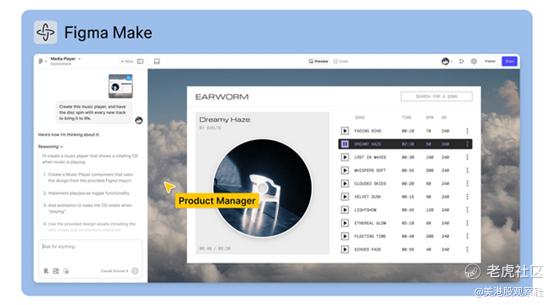

Figma还通过针对整个网络开发生态系统(如Figma Make)扩展其目标市场。Figma Make允许用户从提示到工作原型验证想法,并在需要时进行迭代。然后,动态原型或网络应用程序可以通过URL发布供任何人使用。

Figma相信快速原型制作和高性能设计工具将使用户能够快速推进,同时根据需要完善设计,并且从想法到推广的整个过程将无缝集成。

财务状况

Figma过去十二个月的收入为8.21亿美元,以约46%的年增长率快速增长。尽管公司在2023年由于Adobe支付的巨额终止费而实现盈利,但在2024年却出现显著亏损。

然而,短期盈利并非公司当前的重点,这在SEC文件中明确说明。公司看到了非常重要的长期机会,并计划进行重大投资以尽可能多地抓住这些机会。到目前为止,它似乎做得很好,大多数财富500强公司都在使用其产品,并拥有1,300万月活跃用户这一健康的用户基础。

未来展望

公司形容自己倾向于长期复合增长,以十年为衡量单位,并看到了构建新工具和功能的巨大机会。更具体地说,它计划加倍投入人工智能,即使这导致短期财务表现受挫几年。

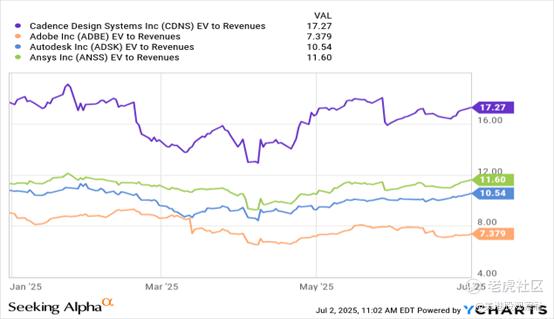

这个机会确实非常大,领先的软件设计公司获得了投资者赋予的巨大估值。Adobe的市值超过1,500亿美元,即使在最近的股价下跌之后也是如此。Autodesk市值约650亿美元,而更专业的技术设计软件公司如Cadence Design Systems和ANSYS也显示出数百亿美元的市值。

估值

尽管IPO的定价以及股票的交易方式仍有待确定,但在当前环境下,Figma的市值超过两年前Adobe提出的200亿美元并不令人惊讶。

值得注意的是,去年Figma组织了一项员工股票回购要约,公司估值显著低于Adobe的收购报价,据报道为125亿美元。即使按这一下降轮次的估值,其企业价值与收入倍数(EV/Revenue)也显著高于大多数同行。考虑到Figma的快速增长,更高的倍数可能可以合理化,但鉴于过去十二个月的收入为8.21亿美元,200亿美元的估值意味着企业价值与收入倍数约为24倍,比Adobe高出3倍以上。

风险

Figma面临多种风险,联合创始人Dylan Field撰写的股东信对此非常坦诚,值得一读。

[...] 我喜欢我们的社区共享Figma所有权的想法——实现这一目标的最佳方式是通过公开市场。

需要明确的是,这并不是股价增长的承诺。即使我们执行得完美无缺(我们不会,也没有人能做到),市场仍有起伏。此外,您应该知道,尽管我们建立了一个高效的业务,但我们的主要目标并非效率。我们的目标是通过支持设计师快速发展的需求来实现长期增长。

Figma还被归类为《2012年创业企业融资法案》(JOBS法案)定义的“新兴成长型公司”,可以利用减少的报告要求。公司还披露了与参与其IPO的一些银行的利益冲突,部分收益将用于偿还对它们的借款。

尽管如此,最大风险是生成式人工智能的双刃剑效应,因为要在利用其所能功能的同时避免自身被颠覆,这将是一个非常微妙的平衡行为。

总结

Figma是一家高速增长的高质量企业。然而,根据其他近期人工智能相关IPO的表现,如果该公司以极高的估值交易也不会让人感到意外。

市场可能会对高增长和人工智能功能感到兴奋,但投资者应记住,人工智能对公司而言可能是一把双刃剑。尽管如此,Figma拥有吸引人的业务,投资者可以将其保留在观察名单中,以防未来以合理的价格交易。

$Adobe(ADBE)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51