从破发到机构集体看好,绿茶集团靠什么出圈?

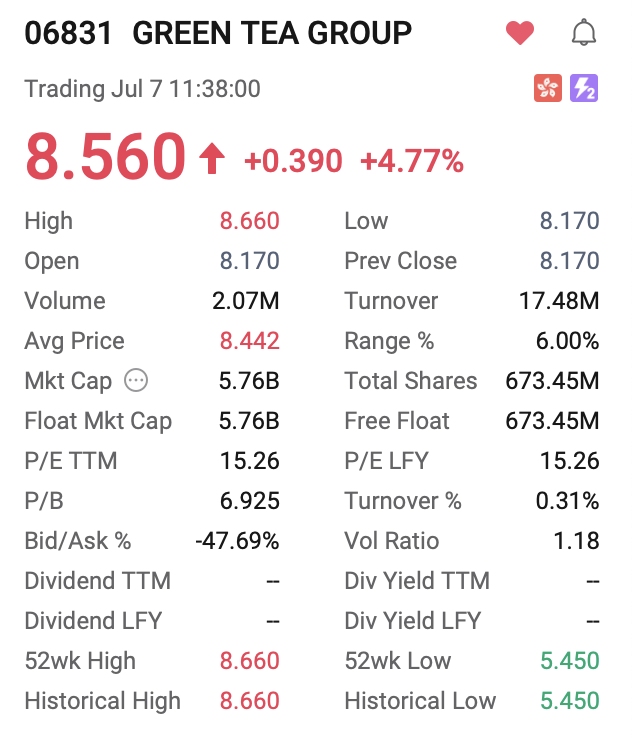

TradingKey - 近日,一家不起眼的中餐厅——绿茶,在港股频频创出新高。截止发稿,股价已从前低5.6HKD/股跃升至8.56HKD/股。

5次递表,IPO收入却破发

绿茶餐厅自2021年起多次尝试在港交所上市,前后共递交五次招股书。前四次都以失败告终,第五次才得到入场券。有着“初代网红”餐厅之称的绿茶集团(06831.HK)5月16日正式登陆港股市场,但其上市表现却并不佳,首日直接破发。截至收盘,绿茶集团股价下跌12.52%。

分析认为,绿茶餐厅首日上市破发可能归结于以下原因:

绿茶集团2024年的同店销售额、翻台率、人均消费等核心经营指标较2023年有所倒退。作为衡量餐饮企业经营效率的重要指标,这些指标的下滑可能引发投资者对公司盈利能力的担忧。

餐饮行业的竞争激烈,且市场饱和度较高,投资者可能对其未来的增长空间存在疑虑,对其投资的动力相对不足。其次,绿茶在2020年、2021年均被爆出存在食品安全以及消费者维权困难问题。另外,市场投资者对于绿茶餐厅的预制菜使用问题仍存在较大焦虑。

高增长前景支撑估值修复

在市场看空以及恐慌情绪缓解后,绿茶重新回归基本面的估值修复,开始触底反弹。

招银国际预计,绿茶集团2023至2026财年销售收入和调整后净利润将分别实现年复合增长率18%和25% ,其中2025年上半年销售与净利料增长超20%与30%。

报告认为,外卖业务潜力巨大,将成为未来增长的重要驱动力。此外,绿茶集团凭借高性价比和独特风格,在中式休闲餐饮市场中具备较强竞争力,单店销售恢复率领先同业。

广发证券预测,绿茶集团2025至2027年归母净利润分别为4.8亿、6.1亿和7.7亿元,处于快速成长期。

报告认为,公司门店扩张路径清晰,同店销售有望随消费环境改善、外卖增长而逐步修复。考虑到经营效率优化趋势明显,广发给予其2025年14倍PE估值 ,对应目标价10.87港元/股 ,并维持“买入”评级。

花旗6月25日对绿茶集团给予"买入"评级,目标价为9.40港元。据花旗分析,这家在香港上市的中式休闲餐厅运营商定位于高增长,该公司与已上市的中国火锅运营商和西式快餐店有明显差异化。

花旗在其研究中指出,绿茶集团展现了快速的新店收支平衡期,其几乎所有新开餐厅都能在开业后1-4个月内实现初步收支平衡。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51