达美航空(DAL):前方无颠簸

股票价格(美元) |

50.52 |

2024 年收入(美元) |

61.64bn |

市值(美元) |

32.99bn |

2024 年每股收益(美元) |

5.33 |

上市 |

NYSE |

股息率 |

1.20% |

52 周最高/最低价(美元) |

69.98-34.74 |

目标价(美元) |

80.00 |

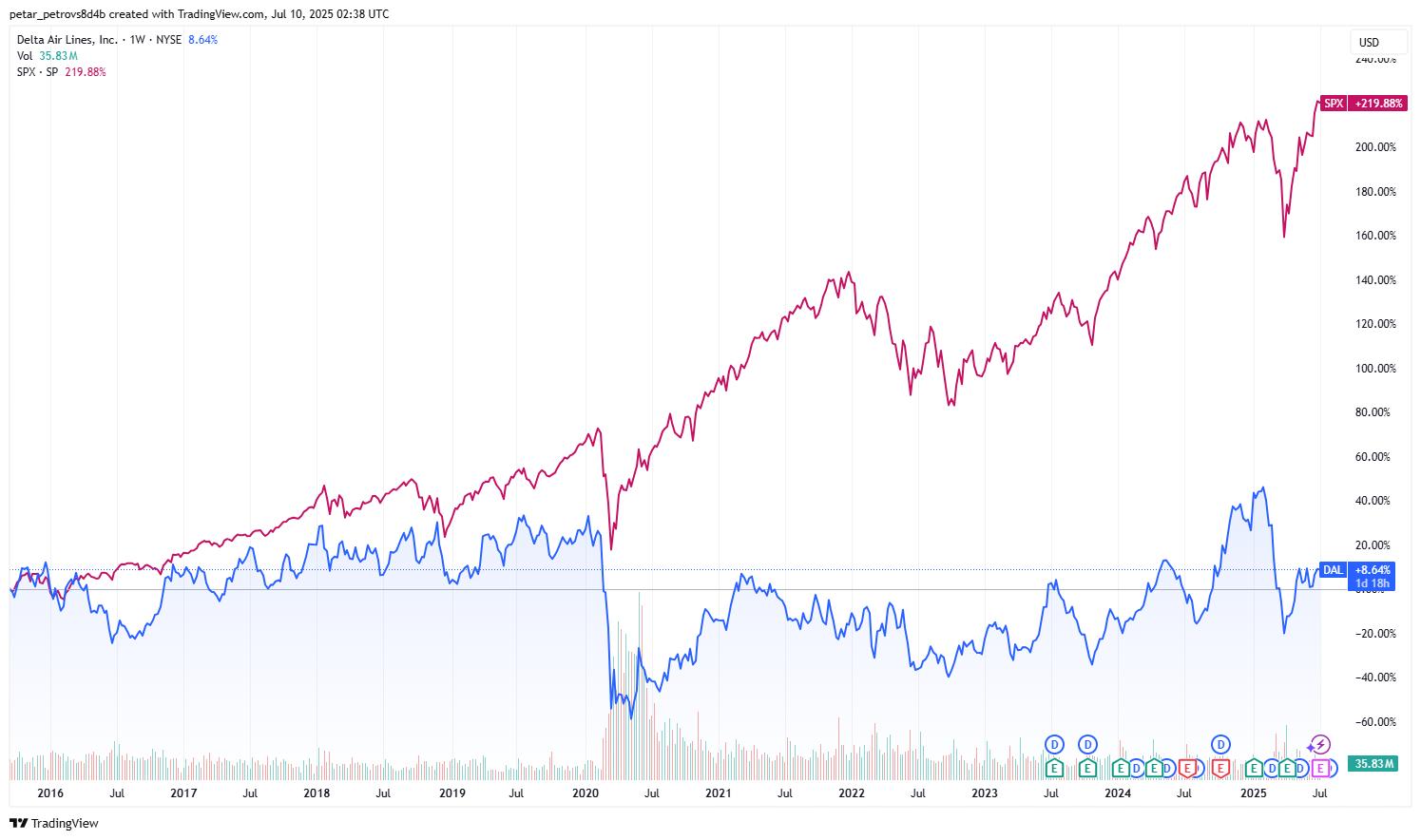

来源:TradingView

论点

TradingKey - 达美航空长期以来表现逊于大盘,但我们认为这种情况应会改变。市场尚未充分反映高端旅客的消费韧性,以及达美航空通过派发股息和回购股票提升股东回报的能力。

公司背景

达美航空是美国规模最大、历史最悠久的航空公司之一,总部位于佐治亚州亚特兰大市。凭借其超过900架飞机的庞大机队,达美航空为遍布50多个国家的近300个目的地提供服务。

收入细分

令人惊讶(或不令人惊讶)的是,达美航空(DAL)的收入几乎全部来自机票销售、忠诚度旅行奖励以及与航空旅行相关的所有服务。此外,达美航空还经营炼油业务,以便部分对冲燃料成本的波动。

70%的收入来自国内市场,但其余部分来自国际航班,无论是拉丁美洲还是横跨太平洋和大西洋的航线。

市场份额和竞争

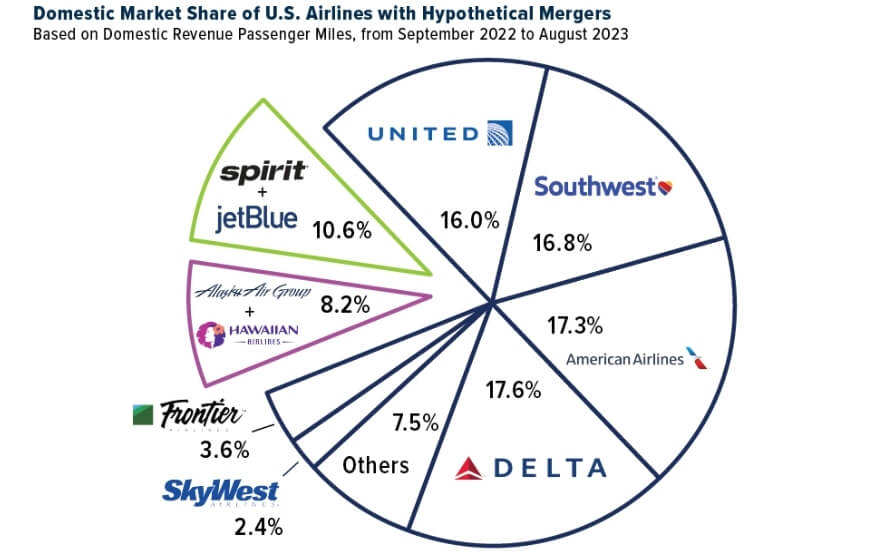

美国航空业的收入规模仍居全球首位,但市场结构较为分散。各航空公司之间的市场份额分布较为均衡,达美航空以17.6%的收入市场份额位居榜首,美国航空、西南航空和联合航空紧随其后。这四家航空公司合计占据了近70%的收入市场份额。

达美航空、联合航空和美国航空被视为全服务航空公司,而西南航空则更偏向于低成本航空公司。全服务航空公司的机票价格较高,但包含托运行李、餐食、饮料等服务,并提供商务舱和头等舱。低成本航空公司如西南航空则不提供此类服务(或若提供,需额外付费)。

来源:交通运输统计局

增长潜力

高端服务收入:近60%的收入来自高端服务和忠诚度计划,这一比例高于美国其他任何航空公司。事实上,过去两个季度高端服务收入的增长速度更快(高个位数增长,而经济舱仅为低个位数增长),这很可能是因为高收入旅客在经济放缓期间的消费更具韧性。不仅如此,高端服务的利润率也更高。此外,新通过的《大美丽法案》将进一步刺激消费。

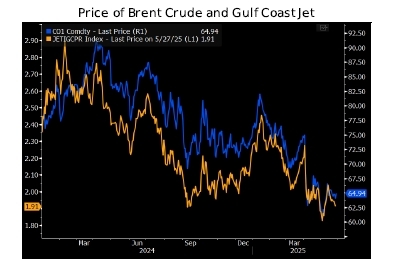

压低油价:航空燃油是达美航空(DAL)的一项主要成本支出,占其收入的20%,且与原油价格高度相关。由于油价目前处于相对低位,这将对利润率构成利好,同时也可使达美航空通过降低票价进一步扩大收入。此外,随着以色列与伊朗之间紧张局势的缓解,原油价格有望继续下行。

来源:彭博智库

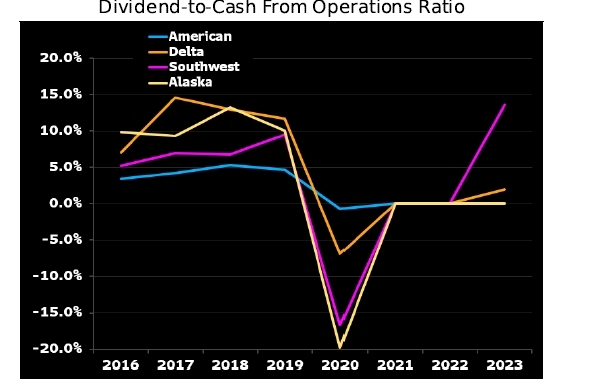

股东回报的提升:达美航空(DAL)在提升股东回报,尤其是股息方面,仍有很大提升空间。目前股息支付水平仍远低于疫情前水平。

来源:彭博智库

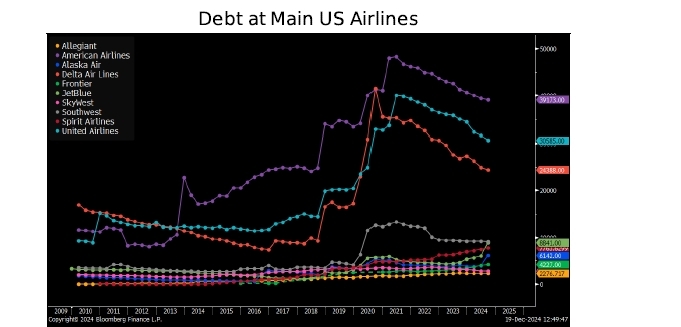

达美航空和其他全服务航空公司正自信地减少在新冠疫情期间积累的债务,这是2021年和2022年没有派发股息的主要原因。然而,一旦它们达到预期的杠杆率目标,它们将加大对股东回报的投入。

来源:彭博智库

估值

我们的DCF模型显示,Delta的目标价格为USD80.00,远高于当前的USD50.00。此外,DAL的市盈率为9倍,相对较为吸引人——远低于西南航空(28倍)和美国航空(15倍),但略高于联合航空(7倍)。

风险

我们认为,面对西南航空公司(LUV)的竞争风险将是一个长期风险,因为该公司正努力摆脱廉价航空公司的形象,转型为第四大全服务航空公司。

另一个重要的下行风险是地缘政治紧张局势可能引发油价飙升,这将影响达美航空(DAL)的燃油成本和盈利能力。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61