恒力期货能化日报20250526

一眼通

油品

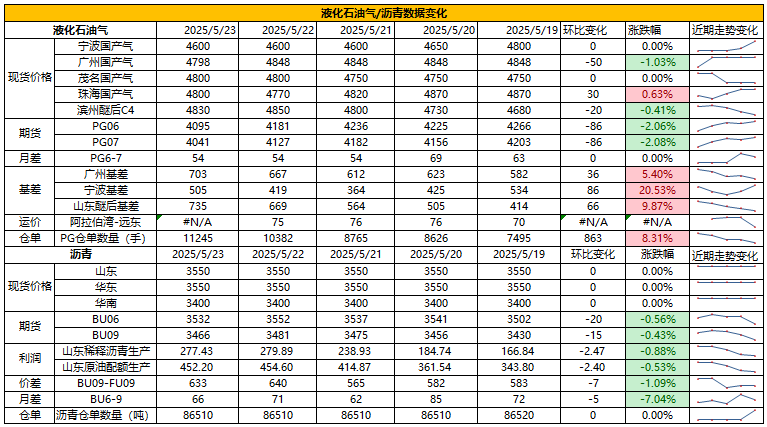

LPG

方向:震荡偏弱

行情回顾:中美关税下降,5月CP出台下调但高于预期,丙烷610美元/吨,较上月下调5美元/吨;丁烷590美元/吨,较上月下调15美元/吨。

逻辑:

1. 本周国内液化气商品量为50.96 万吨左右,环比增加0.92%。炼厂库容率23.63%,环比涨0.2%。港口库存309万吨,环比下降3.8%。

2. 燃烧需求下降,化工需求弱势。PDH开工率61.15%,环比涨3.1%。MTBE开工率55.35%,环比跌0.74%。烷基化开工率39.68%,环比跌1.88%。

4. 现货走弱,山东民用气4460元/吨,华东民用气4493元/吨,华南民用气4820元/吨。

风险提示:宏观因素影响。

沥青

方向:震荡偏强

行情回顾:短期供应小幅下降,低价货源出货较为顺畅。

逻辑:

1.本周总产量为54.6万吨,环比下降3.8万吨,降幅6.5%,部分炼厂间歇停产沥青导致整体供应减少。6月份国内沥青地炼排产量为130.9万吨,环比增加6.5万吨,增幅5.2%。4月份国内沥青总产量为229.11万吨,环比增加6.22万吨,增幅2.8%。

2.社库185万吨,厂库91万吨。山东现货3550元/吨附近。下游需求改善,带动社库下降,炼厂出货39万吨,环比增加14%。

风险提示:宏观因素影响。

芳烃

PX

方向:不追空

盘面:

1、PX09合约收盘价6652(-26, -0.39%),日内减仓5473手至14.3万手;

2、PX9-1月差+194,PX09-CFRC 为-183(+35);

3、仓单0(-)。

基本面:

1、实货:PX CFRC 826美元/吨(+3),实货浮动价7月在+10有买盘,8月在+6/+8商谈;纸货7月在812/815商谈,6月在815.5有买盘,9月在806/811商谈;

2、估值与利润:MOPJ价格为560美元/吨(-3),PXN $266(+6);

3、供给:国内PX周度负荷78%(+3.9pct),亚洲PX周度负荷69.4%(+1.9pct),辽阳石化70万吨装置5月20日按计划停车检修1周左右,宁波中金160万吨装置5月初因故负荷意外下降,5月19日恢复,威联化学一套100万吨装置6月中下旬计划检修,惠州炼化150万吨装置预计6月初出产品,此前于3月30日附近停车检修;

4、需求:PTA负荷77.1%(+0.2pct),嘉通能源300万吨装置5月21日附近检修两周,四川能投100万吨装置计划5月19日重启,后推迟至5月24日附近,新疆中泰120万吨装置近期已经重启出料;

5、下游:PTA现货加工费403(+18),长丝平均产销3-4成左右,短纤平均产销60%。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

PTA

方向:不追空

理由:下跌已反映下游减仓预期,5月供需依旧偏紧。

盘面:

今日09合约以4716收盘,较上一交易日结算价下跌0.38%,日内减仓8764手至126.76万手,TA9-1价差为+148。

基本面:

1、实货:现货市场商谈氛围一般,现货基差变动不大,5月主港在09+150~155附近商谈,6月主港在09+160附近商谈;PTA现货加工费403元/吨(+18),PTA 09盘面加工费359元/吨(-11)

2、供给:PTA负荷PTA负荷77.1%(+0.2pct)。嘉通能源300万吨装置5月21日附近检修两周,东营威联250万吨装置5月中旬负荷提满,此前维持8-9成负荷,新疆中泰120万吨装置5月19日附近出料,负荷6-7成,四川能投100万吨装置计划5月19日重启,后推迟至5月24日附近,此前于4月13日按计划开始检修;

3、需求:下游聚酯负荷93.9%(-1.1pt);江浙终端开工率基本维持,其中加弹维持至80%(-)、江浙织机提升至69%(+1pct)、江浙印染开机维持至77%(-)。江浙涤丝今日产销整体偏弱,至下午3点半附近平均产销估算在3-4成,今日直纺涤短成交一般,截止下午3:00附近,平均产销60%,轻纺城市场今日总销量888万米(+78)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

乙二醇

方向:偏多

理由:基差走强,主港周度去库。

盘面:

今日EG2509合约收盘价4403(-6,-0.14%),日内减仓5385手至27.42万手,EG9-1价差为+52。

基本面:

1、现货:目前现货基差在09合约升水115-120元/吨附近,商谈4531-4536元/吨,下午几单09合约升水116元/吨附近成交;6月下期货基差在09合约升水115-118元/吨附近,商谈4531-4534元/吨;

2、库存:截至5月22日,华东主港地区MEG港口库存总量61.21万吨,较上期库存降低2.52万吨;

3、供给:乙二醇整体开工负荷58.25%(-2.26pct),其中煤制乙二醇开工负荷61.25%(+1.21pct),永城永金两套合计40万吨装置预计5月24日开始停车10天左右,濮阳永金20万吨装置预计6月中上旬开始停车检修,远东联45万吨装置5月20日附近逐步转产EO,负荷降至3-4成,计划7月全部转产,三江化工100万吨EG-EO联产装置5月21日临时停车。

4、需求:下游聚酯负荷93.9%(-1.1pt);江浙终端开工率基本维持,其中加弹维持至80%(-)、江浙织机提升至69%(+1pct)、江浙印染开机维持至77%(-)。江浙涤丝今日产销整体偏弱,至下午3点半附近平均产销估算在3-4成,今日直纺涤短成交一般,截止下午3:00附近,平均产销60%,轻纺城市场今日总销量888万米(+78)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

煤化工

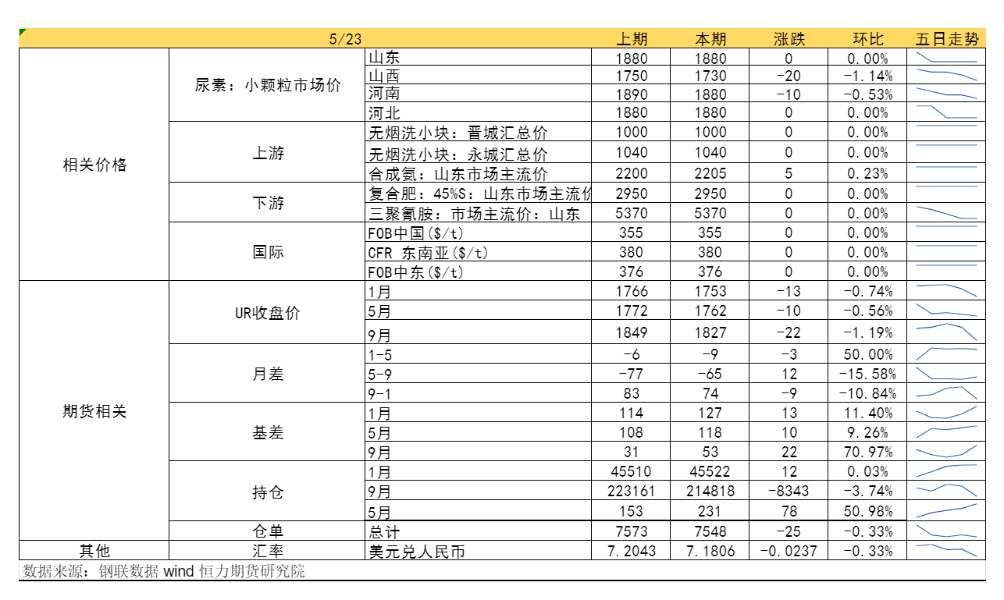

尿素

方向:震荡偏弱

逻辑:周末市场情绪较差,待发量减少后工厂报价下滑,收单一般,终端需求持续减少,下游谨慎拿货。供应高位常态,农业虽有预期但仍未见大规模启动,工业需求受成品库存影响,原料采购积极性下滑。本期尿素企业库存91.74万吨,较上周增加10.02万吨,环比增加12.26%。。市场传出口时间窗口由原来市场流传的5-9月变更至年度(持续到明年四月),400万吨的出口配额也缩减到200万吨。当前政策尚未落地,出口细则传言又起,市场再传传六月下国内有到埃塞尔比亚的船,加上周三或有去库数据发布,短期市场情绪容易反复,盘面预计维持震荡,09关注下方1800支撑。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

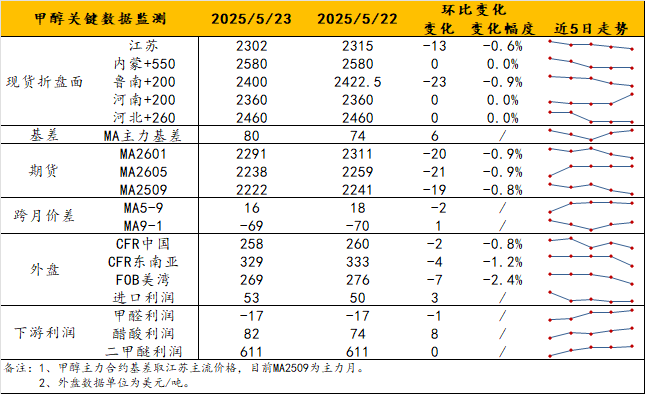

甲醇

方向:短空止盈。

理由:处于进口恢复+基差收缩期。

逻辑:上周后半周油价再度走弱,拖累能化板块,煤头品种甲醇受到影响相对较小,跌幅有限,但其基本面情况欠佳。随着期价回落,内地市场价格再次松动,且库存低位反弹,而供应反弹压力或在6月到来,会令内地市场在淡季期间承压。进口恢复压力对港口基差的抑制较为明显,且二季度后期可能出现累库拐点,华东基差表现偏弱,约09+45/50左右。目前仅有5.19斯尔邦重启对甲醇供需情况略有改善,但作用有限。观点上,利空逻辑基本兑现,短空止盈。

风险提示:油价异动、关税战后续。

盐化工

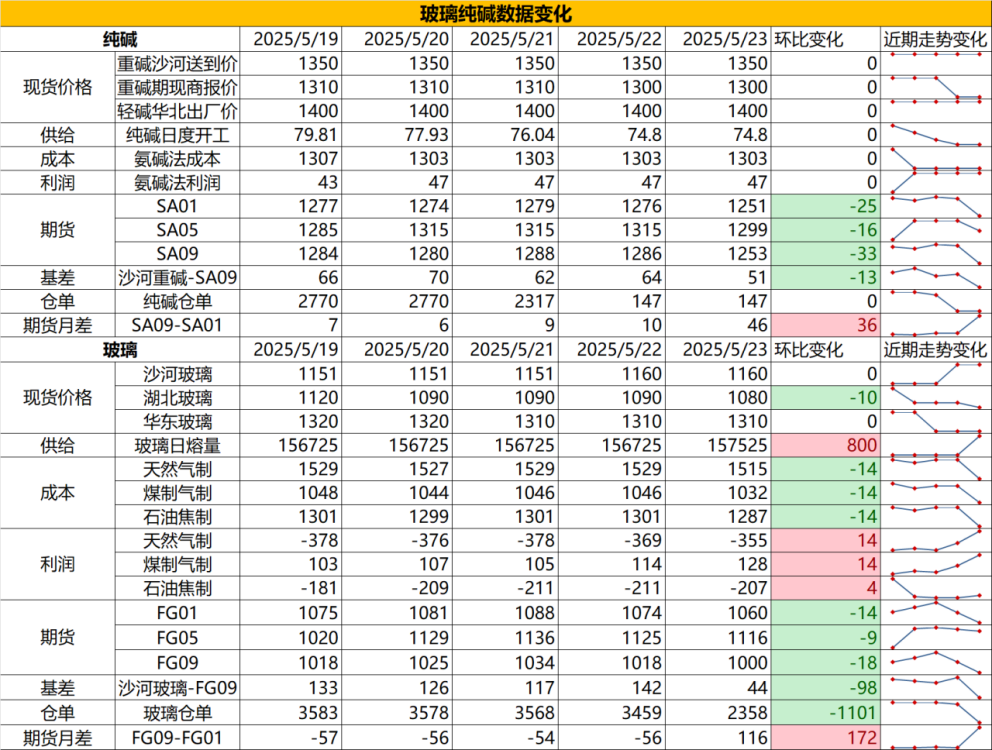

纯碱

方向:震荡偏空

行情跟踪:

1.本周部分检修装置存恢复预期,且两家新装置投产推进,供应边际回升预期进一步加强,需求端目前相对稳定,但由于下游自身需求转弱,且对于纯碱后市存看跌心态,下游暂缓补库,整体看,供需面还是偏弱预期,检修近尾声后碱厂存降价预期。

2.长周期看,原料下跌导致纯碱成本持续下移,而随着低成本企业不断新投产稀释了行业平均成本,纯碱行业平均成本也仍有下移空间,高成本的支撑会逐步减弱,且由于当前各厂检修时间相对分散,检修带来的向上驱动也相对减弱,且部分装置投产会在下半年不断投放市场,高库存状态下厂家心态影响或大于供给减量影响。

向上驱动:下游阶段性补库、碱厂检修

向下驱动:玻璃冷修,碱厂投产

策略建议:9-1反套继续持有

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏弱

行情跟踪:

1.当前玻璃主要矛盾依旧在于需求即将进入淡季之后,当前的供应水平不能平衡后续的弱需求,且不但看不到厂家有减产计划,沙河几家厂家反而有复产点火计划,而在需求相对较好的金三银四,玻璃厂库存实际并未有效去化,后续库存压力将进一步加大。

2.长周期看,地产需求大方向走弱,年内玻璃需求的短暂向上驱动更多依靠政策端刺激以及中下游的投机性需求,但想要库存能够高位去化仍需要老产能淘汰去适应弱需求。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:多FG空SA继续持有

风险提示:地产政策变化,宏观情绪变化

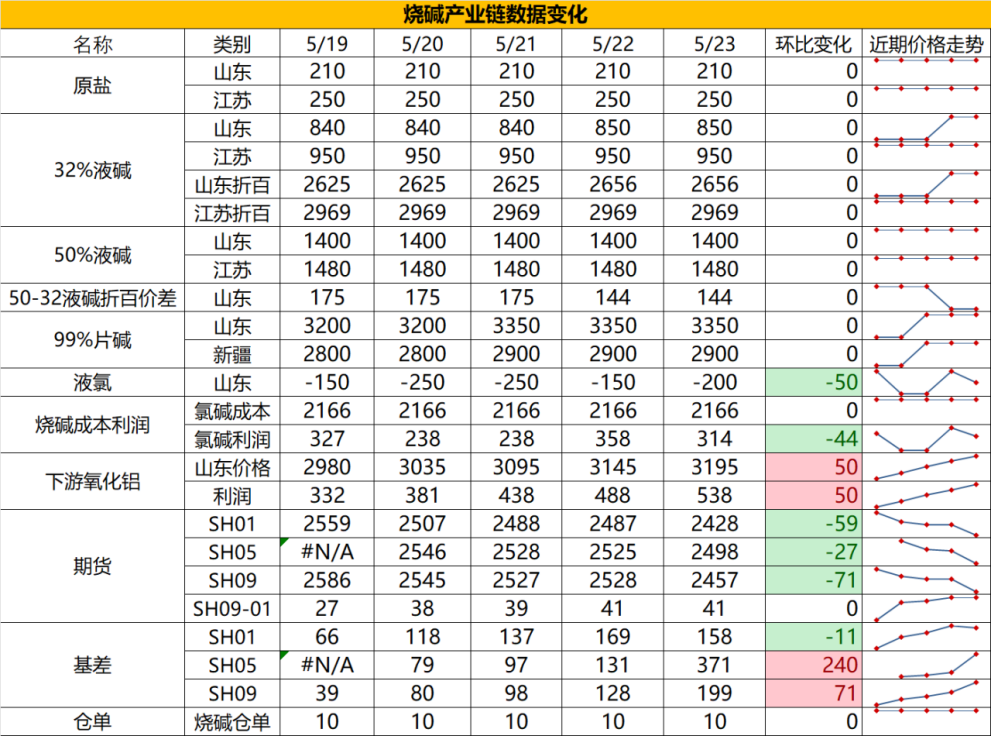

烧碱

方向:暂观望

行情跟踪:

1.随着厂家检修有所恢复,厂家给魏桥送货量回升,下游对于高价存在抵触,短期涨价放缓,刚需方面,非铝下游将进入需求淡季,而氧化铝开工水平并不高,需求面对烧碱的利多支撑并不强,供需面存在环比走弱预期,现货难持续走强。

2.中长期看,氧化铝虽然存在阶段性减产预期以及老产能淘汰预期,但前期积累的新装置投产对于烧碱刚需增量仍然会慢慢显现,而夏季氯碱装置的检修也会增多,同时伴随着非铝需求的季节性走强,以及液氯价格弱给到的底部支撑,夏季烧碱价格存在阶段性改观机会。

向上驱动:氧化铝投产,非铝下游补库,检修

向下驱动:氧化铝减产

策略建议:2400-2600区间操作

风险提示:宏观情绪变化

橡胶系

橡胶

方向:震荡

逻辑:短期受中美经贸关系缓和及收储传闻支撑,但中期受制于供需宽松压力,反弹动能不足。宏观层面,中美关税谈判暂缓及美国对汽车零部件关税补偿政策提振市场情绪,但中国轮胎出口美国占比已大幅下降(2024年仅31万吨),且东南亚抢出口(泰国越南原料价格反弹)与国内需求疲弱形成分化,沪胶表现弱于外盘。供应端,泰国虽因多雨延缓开割,胶水仍有小幅上涨,但杯胶开始下跌。且越南、印尼及科特迪瓦产量逐步恢复,叠加缅甸、老挝免税胶涌入,国内供应宽松矛盾凸显。需求端,全钢胎/半钢胎产能利用率回升至65.09%和78.33%,但同比仍偏低,欧盟对华轮胎“双反”调査启动进一步压制出口预期,下游工厂按需采购,现货成交清淡。

库存方面,青岛库存微降0.73%至61.42万吨,但RU仓单逆势增1.4%,交割品依然有压力。国储计划收储烟片胶6-8万吨,但缅甸、泰国烟片进口激增(1-4月泰国烟片进口同比增300%至5.24万吨,缅甸烟胶片进口中国数量共计5.35万吨,同比增加475.27%),且下游配方调整减少高价烟片使用,收储对市场提振或有限。综合来看,橡胶市场近期弱势格局难改,宏观情绪消退后,焦点重回基本面:6月东南亚原料上量及需求疲弱的压制下,RU反弹空间受限。

策略建议:15000附近逢高空

风险提示:宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51