据日经报道,受特朗普治下美国局势动荡影响,全球投资者正转向香港寻求“甜头”:以几乎为零的成本借入港元,根据美国隔夜拆借利率获得超过4%的保底回报。

这种所谓的套息交易在过去一个月成为焦点,因为香港的借贷成本在短短几天内骤降至接近零,凸显出这个亚洲金融中心在近期低迷后迅速反弹,资金涌入这个前英国殖民地,美国资产的需求在特朗普第二任期内下滑。

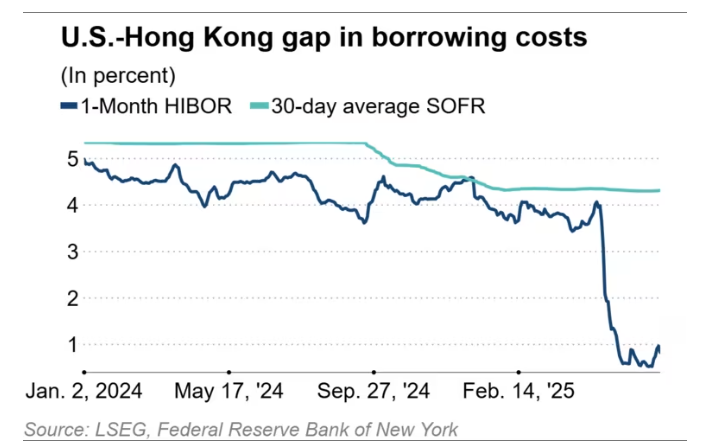

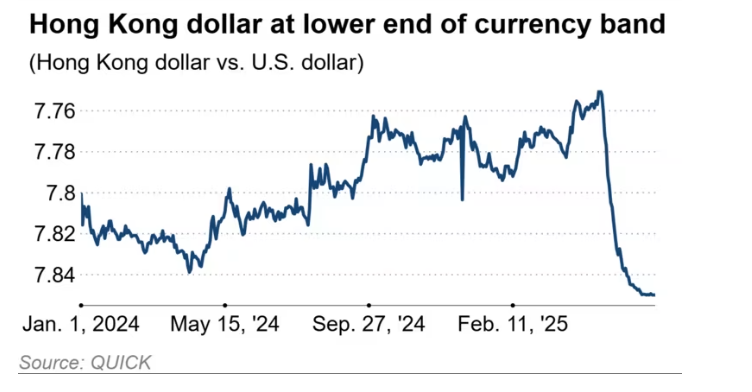

导致流动性激增的主要原因之一,是香港自1983年以来实行的港元与美元挂钩政策。在联系汇率制度下,港元兑美元的交易区间保持在7.75至7.85之间。

4月,特朗普宣布“对等”关税后,美元汇率骤然走弱,香港事实上的中央银行多次入市干预,向金融体系注入超过1000亿港元(127亿美元),以防止港元升破兑美元7.75的强方兑换保证。

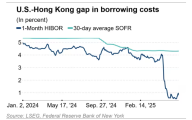

结果,衡量银行体系融资成本的一个月香港银行同业拆息(HIBOR)从4月29日的4.07%在两周内暴跌至1.57%,为2008年全球金融危机以来最快的跌幅。到6月20日更降至0.53%。

与此同时,美国30天平均担保隔夜融资利率(SOFR)从4月29日的4.35%仅小幅下降至6月18日的4.3%。

“这突然变成了一个等于大规模降息的效果,”法国外贸银行大中华区外汇与利率策略主管王菊表示,“几乎无风险的套息交易重新回到市场。”

注入的流动性把香港货币推向交易区间的弱方接近兑美元7.85。

不过,这种高额回报的交易可能无法持续太久。港元触及交易区间弱方后,香港金融管理局周四通过买入12亿港元回收部分流动性,这可能推高本地利率,让这种押注成本增加。

干预后HIBOR似乎趋于稳定。周四升至0.96%后,周五回落至0.83%。

“我们认为这种套息交易很快会受到考验,”王菊进一步表示,“但考虑到美元依然疲软,考验会非常渐进。”

尽管过去的干预曾引发对美元挂钩是否适用的质疑,分析人士认为,这一安排在中美持续紧张之际反而给香港带来独特优势。

“联系汇率会继续存在,甚至可能更加稳固,”耶鲁大学高级研究员、摩根士丹利亚洲前主席斯蒂芬·罗奇表示,“随着香港未来越来越依赖大中华区的资金,需要一个锚。”

一些投资者也认为,这个区间带来了稳定性,与美元走弱时其他亚洲货币的剧烈波动形成对比。5月,台币在两天内暴涨10%。今年以来,日本和韩国的货币对美元升值超过8%。

“香港政府对货币区间的完全维护,给国际投资者带来了巨大的信心,”Port Shelter Investment Management创始人兼首席执行官理查德·哈里斯表示。

在很多方面,香港和美国之间罕见的利差,一度是2018年以来的最大值,显示出香港资本市场在经历多年低迷后正在恢复影响力,中国公司和投资者纷纷回避特朗普治下的美国。

在中国企业带动下,这座城市重新夺回全球IPO首位,包括上月动力电池制造商宁德时代的53亿美元上市。高盛预计,今年通过“互联互通”计划,来自中国内地的投资者将净买入1100亿美元港股,成为历年来最大规模之一。

另一个推动因素是汇率制度,许多人认为带来的收益超过潜在的市场大幅波动。

“我认为政府已准备好应对任何波动,而不会改变挂钩机制,”耶鲁大学的罗奇表示。

香港金融管理局已表示,将在货币走向交易区间上下限时入市干预,有效让香港的借贷成本与美国联邦储备的利率政策保持一致。

4月初,在特朗普宣布一系列“对等”关税后,港元升值逼近7.75,香港金融管理局采取措施稳定汇率。

5月2日至5月6日之间,金管局卖出1294亿港元,买入167亿美元。金管局披露,这股突然涌入的资金使香港货币的总结余——衡量银行体系流动性的重要指标——增加到约1740亿港元,超过此前的三倍。

“我们不断在两种不同的主题之间摇摆。一个是去美元化趋势,另一个是由于内地缺少资产,资金流向香港,”法国外贸银行的王菊表示。

瑞士银行Union Bancaire Privee的高级经济学家卡洛斯·卡萨诺瓦预测,港元可能会继续处在交易区间的弱方,因为借贷需求依然低迷,部分原因是楼市疲软。

“目前对贷款的需求并不大,”他说。

虽然美元可能走强会迫使金管局回收流动性,从而威胁楼市反弹并抑制内地公司来港上市的意愿,但至少目前几乎没人预期会调整联系汇率。

本月早些时候,香港行政长官李家超表示,将维持港元与美元挂钩的安排,并称这一制度是“本地区成功的关键因素”。

Pantheon Macroeconomics中国区高级经济学家林浩波(Kelvin Lam)表示:“联系汇率机制运作良好的原因,还在于金管局向市场传递的信号非常明确。如果放宽区间,目标就不那么清楚了。”

香港面临的更广泛经济挑战,也可能让当局有理由在更长时间内维持较低利率。

不同于2009年,当时美元走弱促使金管局采取类似注资措施,引发资产泡沫担忧,如今较低的利率反而可能提振香港经济,帮助重振低迷的楼市和对利率敏感的银行等行业。

“当基础经济面临通缩时,没有理由不盯住一个弱势货币,”法国外贸银行的王菊补充表示。