在白宫再次推迟关税决定后,投资者又开始琢磨这对他们的投资意味着什么。

瑞讯银行高级分析师奥兹卡尔德斯卡亚提醒要保持警惕。她认为,市场的表现“过于乐观得可疑”,忽视了关税对供应链、盈利、增长和通胀的潜在影响。

“以为接下来的三周里一切都能神奇解决,就像看见天上有独角兽一样,”她写道。

高盛当天的观点偏向乐观。策略师预测,未来12个月标普500指数将再涨11%,且短期内还会继续上行。

高盛美国股票首席策略师戴维·科斯汀领导的团队现在预计,未来12个月标普500指数将升至6900点,此前预期为6500点。接下来三个月,他们预计上涨3%,达到6400点(此前为5900点),六个月内上涨6%,至6600点(此前为6100点)。

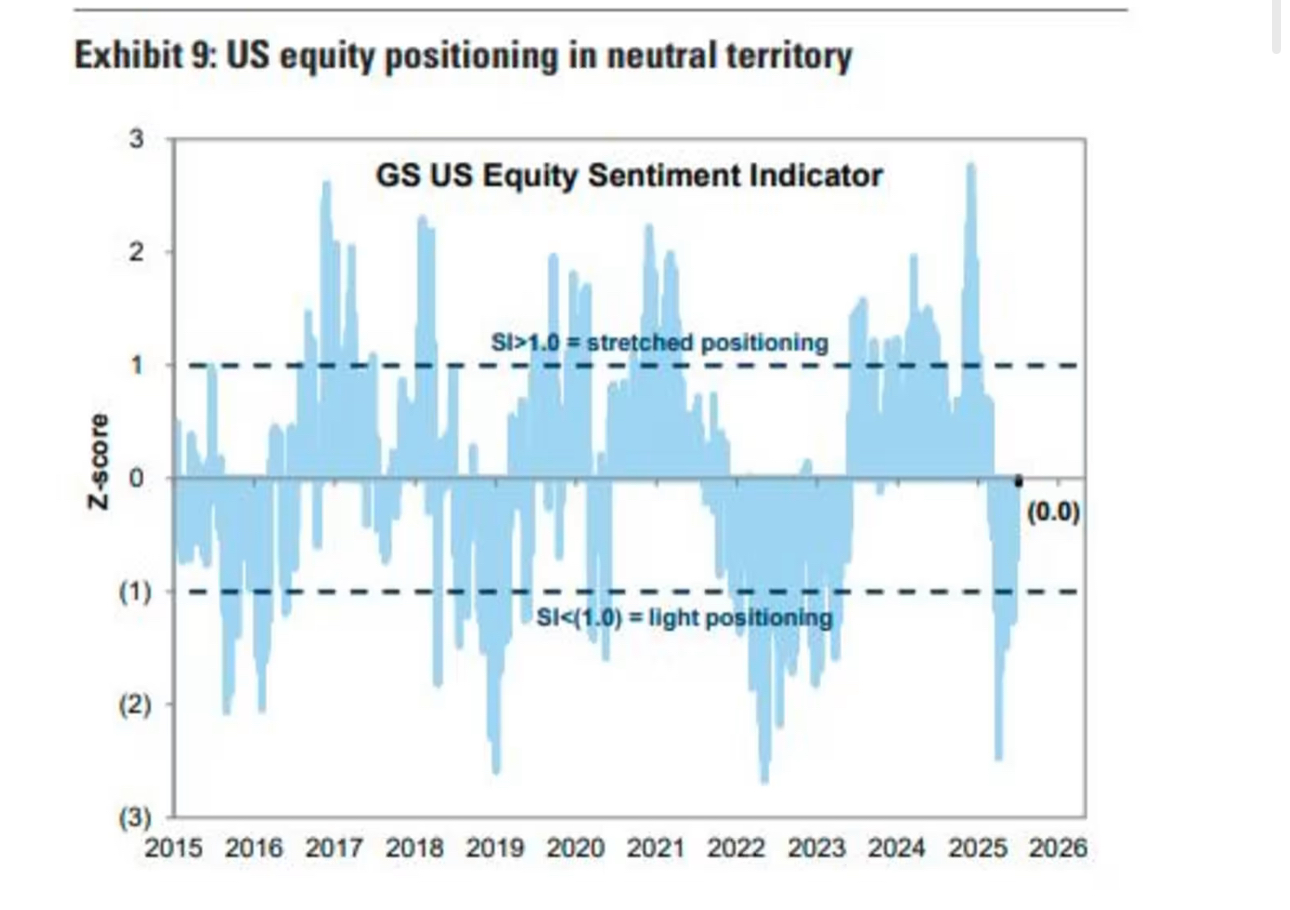

科斯汀和团队表示:“对2026年盈利增长的韧性预期、美联储恢复降息以及投资者持仓中性,都支持市场在近期狭窄上涨范围扩大后继续走高。”

他们预计,美联储将“更早且幅度更大的宽松”,债券收益率将低于此前预期,最大市值公司的基本面依然强劲,投资者也愿意忽视短期盈利疲软。他们对标普500指数未来市盈率的预期从20.4倍上调至22倍。

虽然他们预计标普500指数每股收益在2025年和2026年都将增长7%,但高盛团队也承认风险,计划在第二季度财报季后重新评估这些预测。

科斯汀和团队说:“不断变化的关税局势给我们的盈利预测带来巨大不确定性,我们对2025年的预测大致与市场一致,但2026年低于市场预期。我们每股收益预测的主要下行风险在于关税的最终水平及其对企业利润的影响。”

不过,他们预计“消化关税”的过程会是渐进的,并表示大盘股“在关税上调前似乎有库存缓冲”。

策略师指出,考虑到标普500指数近期创下纪录高点,如果美联储重启降息周期,市场进一步上涨也符合历史规律。

不过,标普500指数中成分股价格的中位数,仍比52周高点低超10%,导致“市场广度指标近几十年来最窄”。通俗来说,就是参与本轮上涨的标普500成分股数量很少。

高盛依然乐观。他们说:“虽然市场广度狭窄通常意味着回撤幅度会高于平均水平,但我们认为‘追涨’的可能性大于‘补跌’,预计接下来几个月市场上涨将更为普遍。”

他们还指出,市场也在计入更乐观的增长预期,而投资者仓位仍明显低于今年早些时候的水平。

针对下半年股票配置,策略师给出了三条核心建议。第一是保持均衡的投资组合。他们建议配置具有强劲独特增长前景的领域,比如软件和服务、媒体和娱乐;作为周期性落后板块的材料;以及两个防御性板块,公用事业和房地产。

第二是增加对另类资产管理公司的敞口,这些公司“尽管资本市场环境改善,回报仍落后于宏观预期”。

最后,他们建议关注那些高浮动利率债务的公司,因为债券收益率下降会提振这些公司的盈利预期。

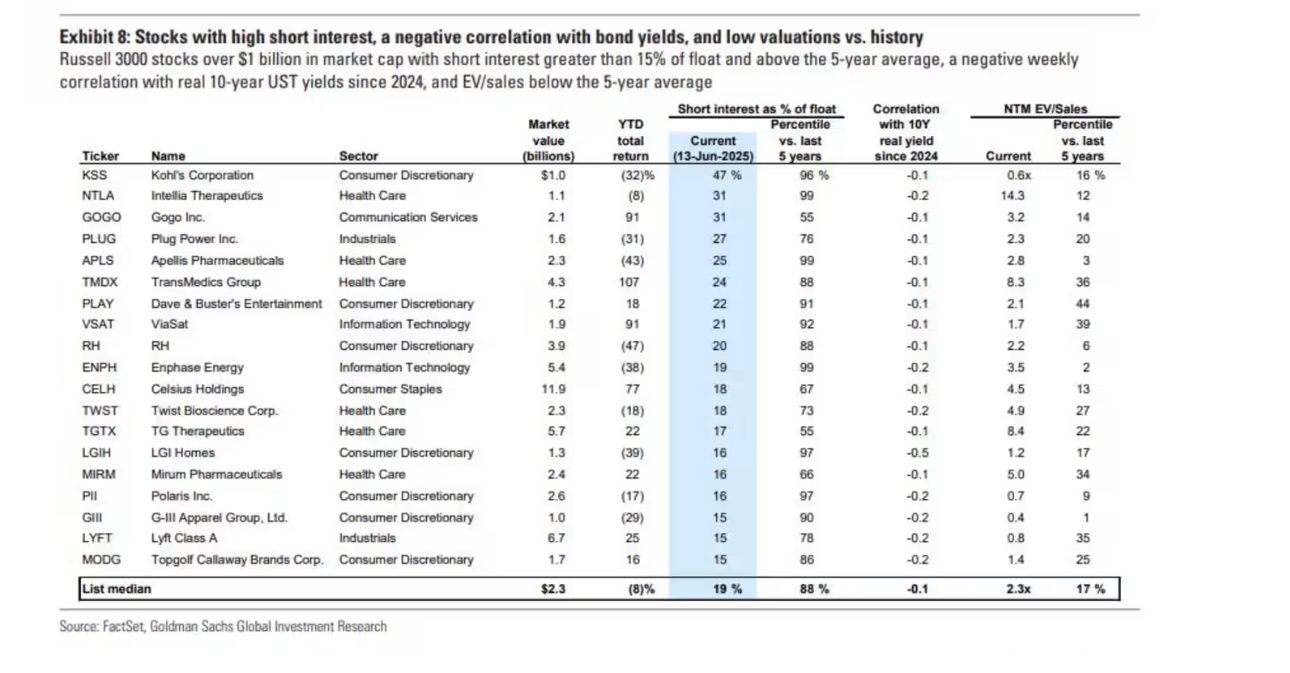

科斯汀和团队表示,随着关税带来的经济和盈利风险被市场认为在逐步消退,投资者会继续寻找那些尚未参与本轮相对狭窄上涨的滞涨股。

他们给出的一份筛选名单,涵盖了罗素3000指数中空头兴趣高、与债券收益率负相关且估值较低的公司。排名前五的分别是Kohl’s、Intellia Therapeutics、Gogo、Plug Power和Apellis Pharmaceuticals。(市场观察)